Die Berechnung des "Expected Credit Losses (ECL)" ist für verschiedene Produktgruppen unterschiedlich. Der gebräuchlichste Ansatz ist der wahrscheinlichkeitsgewichtete Ansatz, der durch die Komponente „Probability Weighted Expected Credit Losses (PwECL)“ abgedeckt wird.

Für Finanzgarantien, Forderungen aus Lieferungen und Leistungen und Kontokorrentkonten stehen verschiedene Komponenten zur Verfügung. Bitte kontaktieren Sie uns für weitere Informationen.

Alle Komponenten können sowohl für Simulationszwecke als auch für die Berechnung des letztlich zu buchenden Expected Credit Lsoses verwendet werden.

Komponente „Expected Credit Losses, Probability Weighted Approach (PwECL)“

Da diese ECL-Komponente für Kredite, Geldmarktanlagen und Anleihen verwendet wird, ist sie die häufigste und wichtigste.

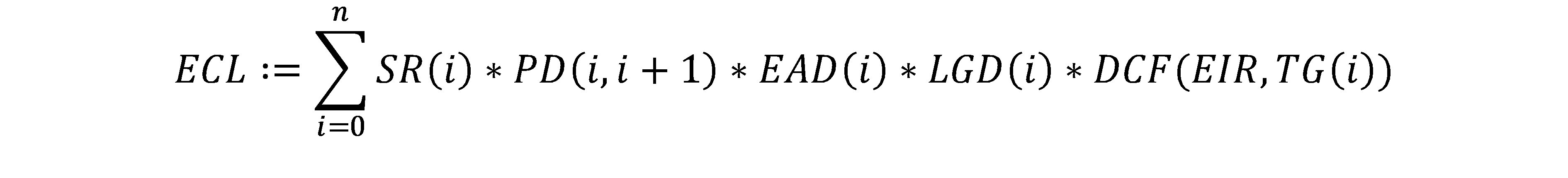

Im wahrscheinlichkeitsgewichteten Ansatz berechnet die Lösung den erwarteten Kreditverlust für ein einzelnes Geschäft unter Verwendung der folgenden ECL-Komponenten:

Mit:

- i durchläuft die Perioden 0,...,n bis zur Fälligkeit des Geschäfts. Ein Zeitraum kann ein Monat bis zu einem Jahr sein.

- SR ( i ) ist die Überlebensrate des Geschäfts für die Periode i, das heißt die Wahrscheinlichkeit, dass das Geschäft erst in der Periode i ausfällt.

- PD (i, i + 1) ist die Wahrscheinlichkeit, dass unter der Annahme, dass das Geschäft zu Beginn der Periode i noch nicht ausgefallen ist, das Geschäft während der Periode i ausfällt.

- EAD ( i ) ist der Exposure der Transaktion bei Ausfall, der für die Periode i erwartet wird.

- LGD ( i ) ist der Verlust bei Ausfall. Sie wird als Prozentsatz des Risikos ausgedrückt, das wahrscheinlich verloren geht, wenn das Geschäft in Verzug gerät.

- DCF (EIR, TG ( i )) := e -EIR*TG ( i ) ist der Diskontierungsfaktor, der den erwarteten Verlust auf seinen Zeitwert zum Stichtag anpasst, wobei EIR der Effektivzinssatz und TG ( i ) der zeitliche Abstand zwischen Geschäftsbeginn und der aktuellen Periode i ist.

Diese Expected Credit Loss ist der Lifetime-Wert des Geschäfts, der die gesamte Restlaufzeit abdeckt. Bei Geschäften in Stufe 1, bei denen sich das Kreditrisiko seit der erstmaligen Erfassung nicht signifikant erhöht hat, wird n entsprechend angepasst, so dass der Expected Credit Loss 12 Monate umfasst.

Komponente „Expected Credit Loss, Loss Rate Approach“

Diese Komponente wird z.B. für Forderungen aus Lieferungen und Leistungen und Kontokorrentkonten eingesetzt.

Als praktisches Hilfsmittel für die Berechnung der auf 12-Monats- oder "Lifetime"-Expected Credit Losses verwendet die Lösung historische Kreditverluste.

Für die Bemessung der Risikovorsorge werden feste Prozentsätze in Abhängigkeit von der Anzahl der überfälligen Tage fest. Zum Beispiel:

- 1 Prozent, wenn die Forderung nicht überfällig ist,

- 2 Prozent, wenn die Forderung weniger als 30 Tage überfällig sind,

- 3 Prozent, wenn die Forderung mehr als 30 Tage, aber weniger als 90 Tage überfällig ist,

- 20 Prozent, wenn die Forderung 90-180 Tage überfällig ist usw.

Abhängig von der Vielfalt der Kundenbasis unterstützt die Lösung geeignete Gruppierungen, wenn die historische Kreditausfallerfahrung für verschiedene Kundensegmente deutlich unterschiedliche Verlustmuster aufweist. Beispiele für Kriterien, die für die Gruppierung herangezogen werden können, sind die geografische Region, die Produktart, das Kundenrating, die Sicherheiten- oder Warenkreditversicherung und die Art des Kunden (z. B. Groß- oder Einzelhandel).