Highlights:

|

IFRS 9 unterscheidet drei verschiedene Verfahren zur Berechnung der Risikovorsorge:

- Verfahren „Kreditverschlechterung“

In diesem Verfahren wird ein Geschäft je nach seiner Verschlechterung der Kreditqualität einer von drei Stufen zugeordnet. Jede Stufe hat spezifische Anforderungen an die Berechnung des erwarteten Kreditrisikos (ECL). Alle finanziellen Vermögenswerte werden in diesem Modell berücksichtigt, wenn sie die Bedingungen für die folgenden Modelle nicht erfüllen.

- Vereinfachtes Verfahren

Dieses Verfahren wird für Forderungen aus Lieferungen und Leistungen verwendet, was eine vereinfachte Version des Modells der Kreditverschlechterung ist.

- Erworbene oder originär wertgeminderte Geschäfte („Purchased oder originated credit-impaired assets (POCI)“)

POCI-Deals sind finanzielle Vermögenswerte, die auf Grund der Kreditqualität des Schuldners der erstmaligen Erfassung wertgemindert sind.

Nachdem die Einführung von IAS 39 in den letzten Jahren zu einer weltweiten Harmonisierung der Rechnungslegungsstandards führte, wird dieser Effekt durch die Einführung von IFRS 9 weiter verstärkt. IFRS 9 wurde in zahlreichen Ländern eingeführt oder steht kurz vor der Einführung. Darüber hinaus wurden zahlreiche lokale Rechnungslegungsstandards für IFRS-Werte zugänglich gemacht.

Dies bedeutet, dass IFRS 9 Ergebniswerte auch in der lokalen Rechnungslegung angewendet werden können. Dies gilt insbesondere für die Ergebnisgrößen im Rahmen der Risikovorsorge, da der lokalen Finanzberichterstattung in Bezug auf die Risikovorsorge nachgesagt wird, das sie „zu wenig und zu spät“ Ausfallrisiken berücksichtigt.

Der Schwerpunkt in diesem Abschnitt liegt auf der Risikovorsorge, die den Regeln des IFRS 9 folgt, die die Risikovorsorge auf der Grundlage „Erwarteter Kreditverluste" bestimmt und das Konzept des IAS 39 ablöst („Incurred but not reported losses (IBNR)")

Gemäß IFRS 9 ist es für die Berücksichtigung eines Ausfallrisikos in der Risikovorsorge im Unterschied zu IAS 39 nicht mehr erforderlich, dass ein Verlustereignis eingetreten ist, bevor es erfasst werden. Stattdessen berücksichtigt ein Unternehmen immer die erwarteten Kreditverluste und die Veränderungen dieser erwarteten Kreditverluste im Zeitablauf. Die Höhe der erwarteten Kreditverluste wird zu jedem Stichtag aktualisiert, um den Veränderungen des Kreditrisikos seit dem erstmaligen Ansatz Rechnung zu tragen. Dadurch ist in der Finanzberichterstattung eine zeitnahe Information über die erwarteten Kreditverluste gewährleistet.

IFRS 9 verlangt den Ausweis einer Risikovorsorge in Höhe der Differenz zwischen den Cashflows, die dem Gläubiger gemäß den Vertragsbedingungen eines Finanzinstruments zustehen, und den Cashflows, die die Bank letztlich (noch) als Zahlungseingang vom Schuldner erwartet. Die Berechnung berücksichtigt wahrscheinlichkeitsgewichtete Szenarien makroökonimscher Faktoren. Als prinzipienbasierter Ansatz schreibt IFRS 9 für die Berechnung der Risikovorsorge keine konkreten Methoden oder Techniken vor.

Die Berechnung der Risikovorsorge erfolgt für Kombinationen aus Segment und Stufe. Ein Segment fasst finanzielle Vermögenswerte mit gemeinsamen Risikoeigenschaften zusammen. Bei der Verwendung von Erfahrungen mit historischen Kreditverlusten bei der Schätzung zukünftig erwarteter Kreditverluste ist es wichtig, dass die Kriterien der Segmentierung, Impairment nach IFRS 9 besteht aus drei Phasen, die bestimmen, wie Wertminderungen und Zinserträge erfasst werden. Impairment ist relevant für finanzielle Vermögenswerte, die zu fortgeführten Anschaffungskosten (Amortized Cost, AC) bewertet werden, z. B. Darlehen oder Forderungen aus Lieferungen und Leistungen, und andere Schuldtitel, die unter dem beizulegenden Zeitwert durch das Other Comprehensive Income (FVTOCI) bewertet werden. Darüber hinaus gilt sie auch für bestimmte Finanzgarantien und Kreditzusagen.

Die Prozesskette zur Risikovorsorge umfasst die folgenden Funktionsschritte:

- Segmentierung

- Stufenzuordnung

- ECL-Berechnung

- Finanzbuchhaltung

- Berichterstattung und Analyse

Für die Behandlung der Risikovorsorge nach IFRS 9 sind neben den Komponenten zur Segmentierung und Stufenzuordnung folgende Komponenten von Bedeutung:

- Collective Impairment Workbench (Stufen 1, 2)

- Customer Impairment Werkbank (Stufe 3)

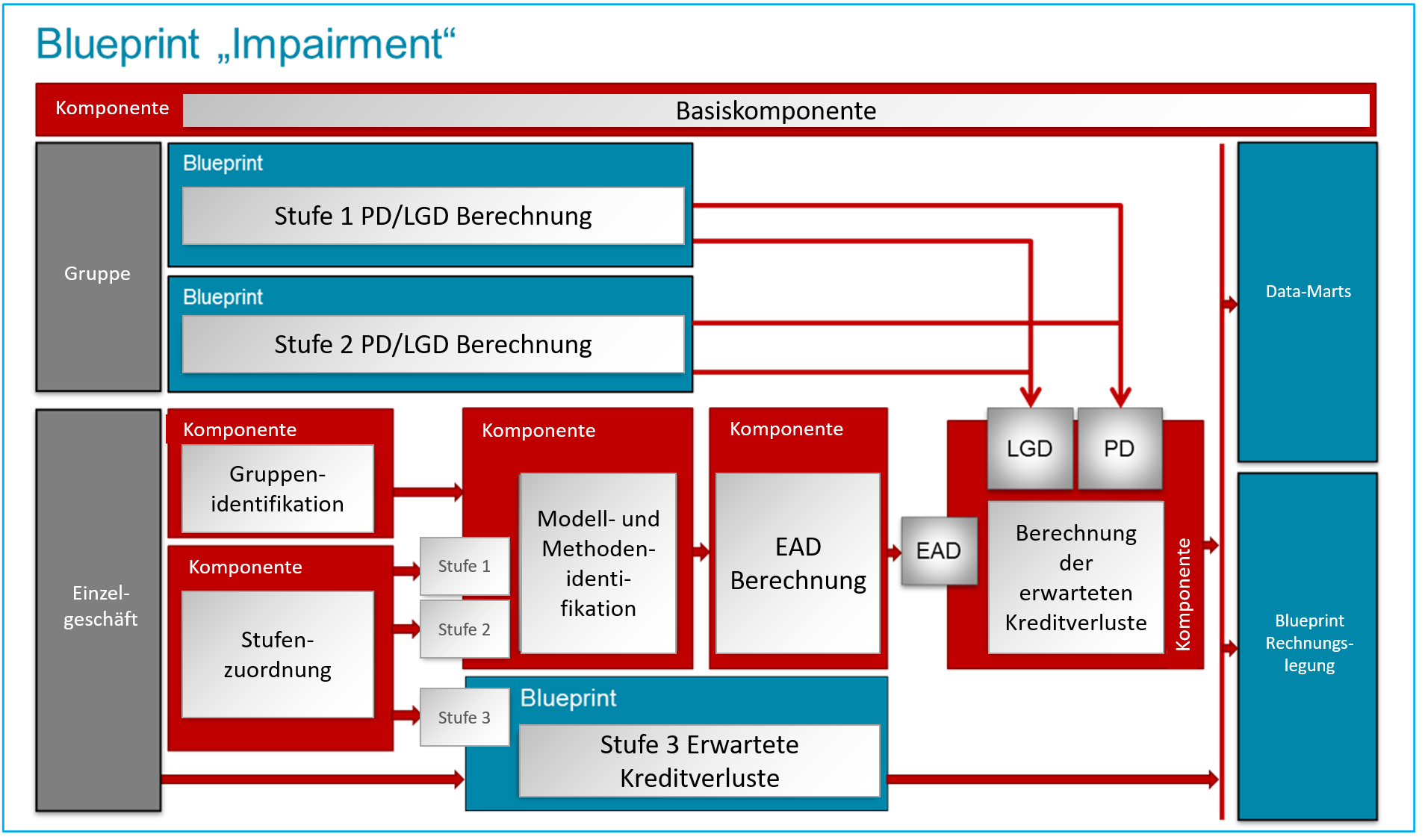

Der Blueprint für IFRS 9 Impairment setzt sich aus den folgenden Komponenten und weiteren Blueprints zusammen:

Um die betrieblichen Abläufe zu optimieren, können Simulationen unabhängig vom aktuellen Abrechnungsprozess und der Monatsabrechnung mehrfach ermittelt werden. Für alle Berechnungen steht ein umfassender Audit-Trail und die Einhaltung von Daten und Methoden zur Verfügung.

FlexFinance stellt detaillierte Analysen bereit, die Ursachen für die Änderungen der Höhe der Risikovorsorge nachvollziehbar machen. Beispielswiese können Änderungen der Höhe der Risikovorosrge zurückgeführt werden auf

- Änderungen der Regeln bei der Stufenzuordnung

- Geschäftsänderungen

- Modell-Änderungen

- Änderungen der makroökonomischen Parameter