Die Europäische Bankenaufsichtsbehörde EBA legt in einer Leitlinie fest(EBA) hat eine Leitlinie aufgestellt, die vorgibt, wann eine Risikoposition als „Ausgefallen“ und damit als „Non-Performing Engagement (NPE)“ im Meldewesen der EBA auszuweisen ist. Außer den Verzugstagen und der Produktart – u. a. wegen des Mengengeschäfts – müssen Kredite zudem als signifikant gekennzeichnet werden.

Das Kennzeichen „Signifikante Forbearance-Maßnahme“ wird immer dann gesetzt, wenn „… die aus einer Restrukturierung resultierende verringerte finanzielle Verpflichtung des Schuldners höher als ein definierter Schwellenwert ist, ist die Risikoposition als „EBA-ausgefallen“ anzusehen. Zu diesem Zweck ist ein Schwellenwert zu prüfen und das Kennzeichen „Uneinbringlichkeit erwartet“ automatisch zu setzen."

In Abhängigkeit der durchgeführten Forbearance-Maßnahme wird die Prüfung auf Signifikanz unterschiedlich ausgeführt:

- Forbearance-Maßnahme Verkauf

- andere Restrukturierungsmaßnahme (z. B. Stundung)

Weitere Prüfungen:

...

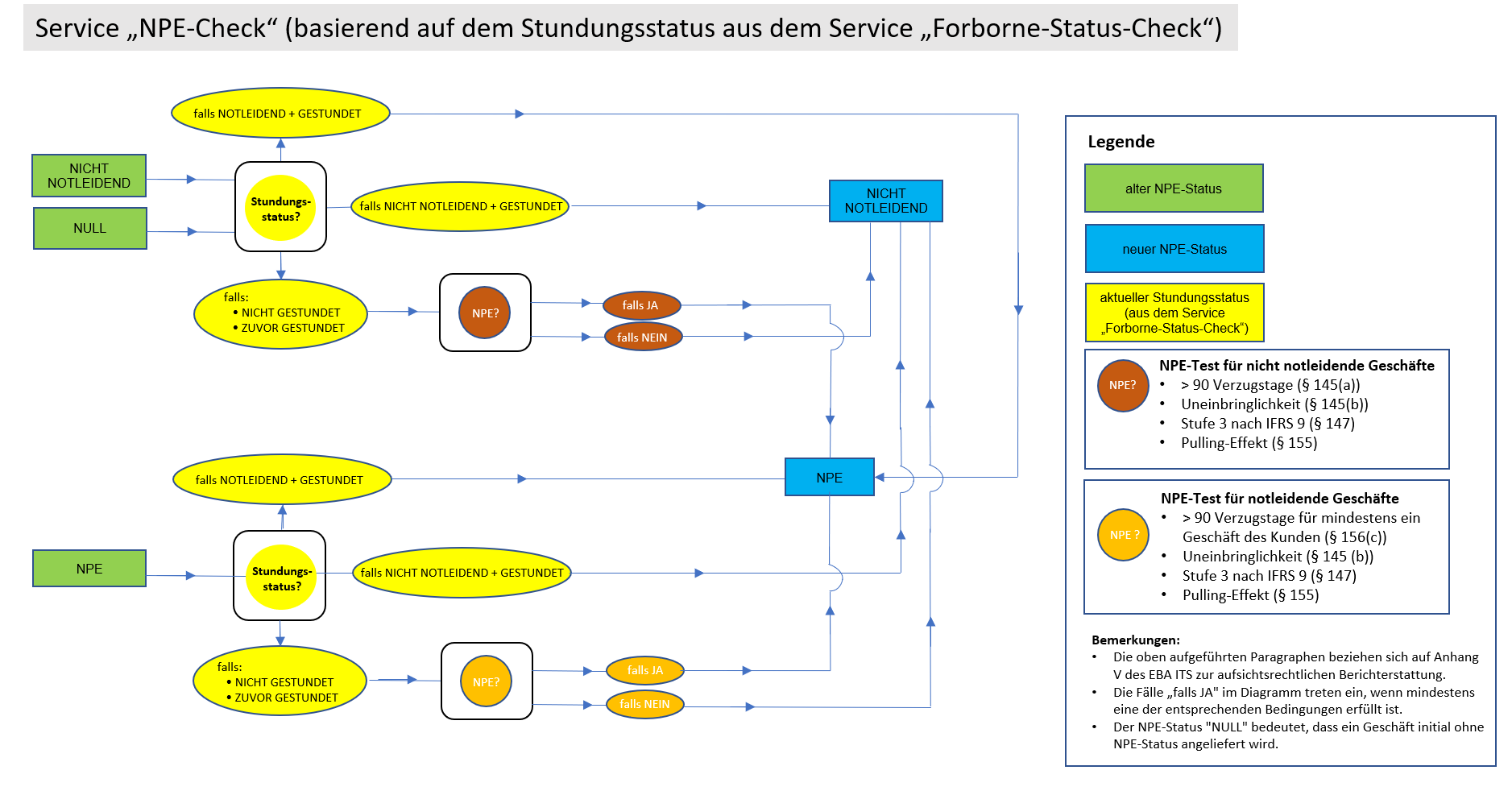

Sind einem Schuldner mehrere Risikopositionen zugeordnet, so gilt für alle Risikopositionen der Status „Non Performing Engagement“, wenn für mindestens ein Kredit dieser Status ermittelt wurde. Eine Ausnahme kann optional durch das Institut für das Mengengeschäft geltend gemacht werden.

Effizienz und Effektivität von Forbearance-Maßnahmen müssen überwacht werden:

...

im EBA-Meldewesen als „notleidende Risikoposition“ („Non-Perfoming Exposure“, NPE) auszuweisen ist.

Diese einheitliche Definition des Begriffs „notleidende Risikoposition“ war erforderlich, um Probleme durch mehrere unterschiedliche bestehende Definitionen zu umgehen. Die Definition für notleidende Risikopositionen ist derzeit allerdings nur für das Meldewesen im Zusammenhang mit der Aufsichtsbehörde verbindlich. Nichtsdestoweniger sind Banken dazu angehalten, die Definition für notleidende Risikopositionen auch bei ihrer internen Risikokontrolle und der öffentlichen Finanzberichterstattung anzuwenden.

Eines der Ziele der neuen Definition für notleidende Risikopositionen ist eine bessere Vergleichbarkeit von Daten, indem unterschiedliche Auffassungen für „ausgefallene“ und „wertberichtigte“ Geschäfte ausgeräumt werden. In dieser Hinsicht soll die Definition des Begriffs als harmonisiertes Konzept für Kreditqualität fungieren.

Das Konzept der notleidenden Risikoposition ist potenziell weiter gefasst als das der Wertberichtigung nach IFRS 9 und das des Ausfalls nach den Basel-Richtlinien. Alle wertberichtigten und ausgefallenen Forderungen sind zwangsläufig notleidende Risikopositionen, allerdings können notleidende Risikopositionen auch Forderungen umfassen, die in den anzuwendenden buchhalterischen oder aufsichtsrechtlichen Rahmenwerken nicht als wertberichtigt der ausgefallen angesehen werden. So werden beispielsweise Forderungen von Schuldnern, die ihren Kreditverbindlichkeiten voraussichtlich nicht nachkommen, unabhängig von einer möglicherweise überfälligen Zahlung oder von Verzugstagen immer als notleidend angesehen.

Gemäß Anhang V über aufsichtliche Meldungen der Durchführungsverordnung (EU) Nr. 680/2014 der Kommission, die auf von der EBA bei der Kommission eingereichte technische Standards zurückgeht, wird ein Geschäft als notleidende Risikoposition eingestuft, wenn mindestens eine der folgenden Bedingungen erfüllt ist:

- Es handelt sich um eine wesentliche Risikoposition mit mehr als 90 Verzugstagen (145(a))

- Es wird als unwahrscheinlich angesehen, dass der Schuldner seinen Kreditverpflichtungen ohne Verwertung von Sicherheiten nachkommen kann (145(b))

- Das Geschäft befindet sich in Stufe 3 der Wertberichtigung nach IFRS 9(147)

- Das Geschäft unterliegt dem Pulling-Effekt („Zugeffekt“) einer notleidenden Risikoposition desselben Kunden, d. h. der Kunde ist bei einem anderen Geschäft, das mindestens 20 % seiner Gesamtforderungshöhe entspricht, mindestens 90 Tage in Verzug (155)

In Bezug auf die Heilung/Beendigung des Status als notleidende Risikoposition müssen folgende Aspekte berücksichtigt werden:

- Bei Geschäften, bei denen es sich nicht um gestundete Risikopositionen handelt, wird eine zuvor notleidende Risikoposition wieder zur nicht notleidenden Risikoposition, wenn keine der oben genannten Bedingungen mehr erfüllt ist und wenn kein anderes Geschäft desselben Kunden mit mehr als 90 Verzugstagen vorliegt (156(c)).

- Bei gestundeten Risikopositionen müssen zur Beendigung des Status „notleidend“ besondere weitere Bedingungen erfüllt sein:

- Es muss beispielsweise eine Karenzzeit von mindestens einem Jahr vergangen sein, bis eine notleidende Risikoposition wieder in den Status einer nicht notleidenden gestundeten Risikoposition übergehen kann.

- Weitere Einzelheiten zu den Unterschieden zwischen gestundeten und nicht notleidenden Risikopositionen können dem Kapitel „Gestundete Risikopositionen“ entnommen werden.

In FlexFinance werden die oben genannten Kriterien täglich auf Basis der angelieferten Geschäfts- und Kundendaten überwacht. Im Einzelnen gilt für die Zuweisung des Status „notleidende Risikoposition“ zu einem Geschäft folgende Vorgehensweise:

Wie bereits oben erläutert, hängt ein abgeleiteter Status einer Risikoposition als „notleidend“ von dem Stundungsstatus aller Geschäfte ab, für die Stundungs-(„Forbearance-“)Maßnahmen ergriffen wurden, die noch aktiv sind.