Im Allgemeinen unterscheidet IFRS 9 zwischen 3 Kategorien:

- Fortgeführte Anschaffungskosten;

- Beizulegender Zeitwert mit Erfassung der Veränderungen im sonstigen Gesamtergebnis (At fair value through other comprehensive income, FVOCI)

- Beizulegender Zeitwert mit erfolgswirksamer Erfassung der Veränderungen (At fair value through profit and loss, FVTPL)

Die Lösung arbeitet mit fünf Buchungskategorien, die sowohl die Bewertung als auch die spezifischen Offenlegungspflichten widerspiegeln.

- AC At Amortised Cost: Fortgeführten Anschaffungskosten

- HFT-FVTPL Held for Trading: Zu Handelszwecken gehalten

- FVTPL At Fair Value Through Profit and Loss: Beizulegender Zeitwert mit erfolgswirksamer Erfassung der Veränderungen

- FVO Fair Value Option

- FVOCI At Fair Value Through Other Comprehensive Income: Beizulegender Zeitwert mit Erfassung der Veränderungen im sonstigen Gesamtergebnis

Die folgende Tabelle zeigt insgesamt 5 verschiedene Buchungskategorien, die gemäß IFRS 9 unterscheiden werden.

Die Spalten zeigen verschiedene Attribute des Geschäftsmodells und die Zeilen zeigen die notwendige Differenzierung zwischen den Merkmalen der Cashflows.

Abbildung: IFRS 9 Buchungskategorien in der Lösung

Die Berücksichtigung von 5 verschiedenen Buchungskategorien

- Unterstützt die Zuordnung von Einzelgeschäften zu Bewertungsansätzen AC, FV

- Vereinfacht die Entscheidung darüber, ob ein Bewertungselement direkt erfolgswirksam in der GuV oder über das "Other comprehensive income (OCI)" gebucht wird

- Erkeichtert die Zuordnung einzelner Geschäfte zu Positionen in aufsichtsrechtlichen Meldungen (z.B. Position „Held for Trading“)

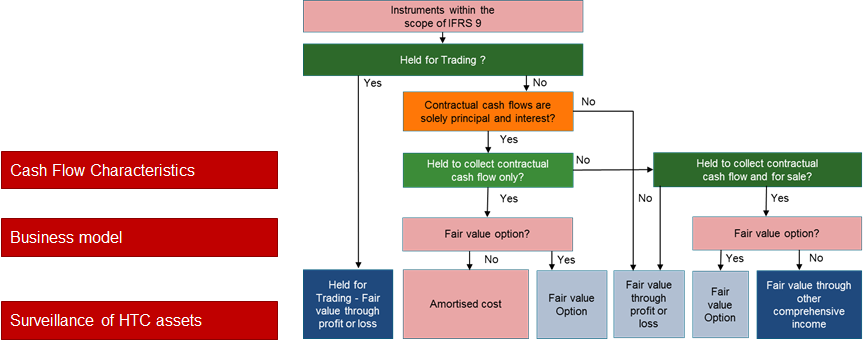

Die Zuordnung eines Finanzinstruments zu einer Buchungskategorie basiert auf folgenden Kriterien

- Geschäftsmodell "Business model" sowie

- Merkmale der Cashflows "Solely Payment of Principal and Interest (SPPI)"

Das folgende Diagramm zeigt den konzeptionellen Rahmen der Kontenklassifizierung für finanzielle Vermögenswerte und finanzielle Verbindlichkeiten in der Lösung.

- Die fünf Buchungskategorien,

- Die Unterscheidung zwischen Vermögenswerten und Verbindlichkeiten.

Basierend auf der Kombination der Eigenschaften „Buchungskategorie“ und „Aktiv- oder Passivseite“ zeigt die nachstehende Abbildung die Zuordnungsregeln sowie die erforderliche Differenzierung zwischen marktpreisbezogenen Marktwertänderungen und kreditrisikobedingten Marktwertänderungen.

Die Abbildung referenziert auf die zugrunde liegenden Regeln des IFRS 9.

Abbildung: IFRS 9 Zuordnung der Buchungskategorie und Auswirkungen auf die Bewertungselemente

Im Allgemeinen erfordert der Klassifizierungsprozess die Analyse der folgenden Fragen für jedes Produktdesign:

Abbildung: IFRS 9 Zuordnung der Kategorie

Ändert sich die Zuordnung einer Buchungskategorie während des Lebenszyklus eines Finanzinstruments, wird eine Umgliederung ausgelöst.

(Für Details zum Klassifizierungsprozess lesen Sie bitte mehr im Handbuch: Klassifizierung IFRS 9.)